12月の賞与(ボーナス)は出ましたか。

あなたはそれを何に使いますか。

年末年始に旅行費用に充てる人もいれば、欲しかったクルマや家電製品を買う人もいるでしょう。

でも、住宅ローンを返済中の方の中には、繰り上げ返済を検討している人もいるはずですよね。

今回は、もし住宅ローンを100万円分だけ繰り上げ返済したら、どれだけ効果があるのかについてシミュレーション(試算)してみました。

これにより、

- いくら支払利息が減らせるのか

- 何か月返済期間を短縮できるのか

について把握することができます。

スポンサードリンク

目次

エクセルで住宅ローンの繰り上げ返済の効果を試算

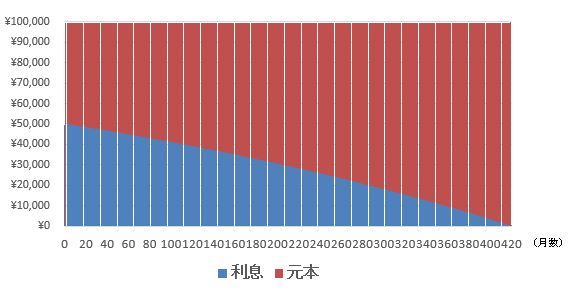

前提は以下の通りとします。

| 借入金額 | 3,000万円 |

| 借入期間 | 35年 |

| 適用金利 | 2.0% |

| 返済方式 | 元利均等月払 |

この条件から、毎月の返済額をエクセルで計算すると、99,378円となります。

エクセルのPMT関数の使い方(補足)

ここで、なぜ毎月の返済額が、なぜ99,378円と計算されたのか不思議に思ったかもしれません。

エクセルのPMT関数を用いれば、誰でも簡単にできます。

PMT関数のPMTは、Payment(支払)から来ているものですね。きっと。

毎月の返済金額

=PMT(適用金利, 返済回数, -借入額, 期末払)

=PMT(適用金利/12, 35年*12ヵ月, -借入額, 0)

- エクセルのセルに、まず=PMT()と入力

- そこからカーソルを()(カッコ)の中に、適用金利、返済回数、借入金額をそれぞれ入力

- 適用金利:世の中で金利といえば、年利のことです。年利とは元本を1年間借りたり(運用したり)することによってつく金利のことです。この場合のローンの返済は、年払いではなく月払いなので、月利を入れます。年利から月利を計算するには、年利を12で割ればよいのです。

- 返済期間:このケースで35年ですが毎月返済していくので、返済回数は借入年数×12ヵ月となります。

- 借入額:マイナスをつけて借入金額をそのまま入力

- 期末払:最後の0は期末払の意味です。仮にここを何も指定しなかったとしても、ここは自動的に0(期末払)が適用されます。

繰り上げ返済をしない場合(当初の返済計画通りの場合)

元利均等の月払いですから、毎月の返済額は変わりません。

変わるのは、利息部分と元本相当額の内訳です。

35年間の返済総額は、約4,174万円となります。

元々も借入金額は3,000万円ですから、約1,174万円の金利を負担していることになりますね。

これは金融機関にとっての粗利に相当する部分です。

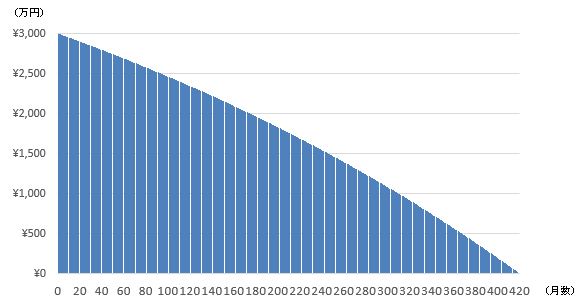

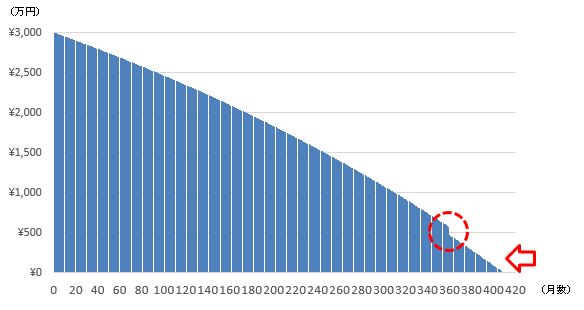

ローン残高は、こんな感じで減っていきます。

では、ここから100万円を繰り上げ返済した場合の効果についてシミュレーションします。

繰り上げ返済する時期(タイミング)は、

- 1年後(12か月後)

- 10年後(120か月後)

- 30年後(360ヶ月後)

で考えます。

またここでは、繰り上げ返済した場合に、返済期間が短縮するケースを考えます。

毎月の返済額は変わりません。

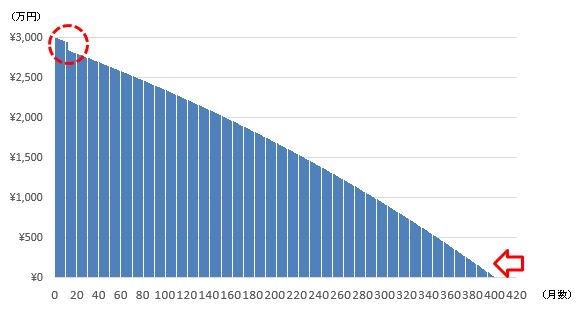

1年後(12か月後)に繰り上げ返済した場合の効果

返済総額: 約3,980万円

支払利息: 約980万円

(繰り上げ返済しなかった場合よりも、約194万円支払い利息が少なくなりました)

返済期間: 401か月

(繰り上げ返済しなかった場合よりも、19か月返済期間が短縮されました)

ローン残高は、以下の様に減っていきます。

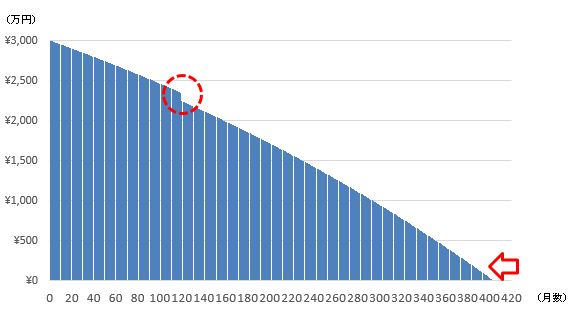

10年後(120か月後)に繰り上げ返済した場合の効果

返済総額: 約4,010万円

支払利息: 約1,010万円

(繰り上げ返済しなかった場合よりも、約163万円支払い利息が少なくなりました)

返済期間: 403か月

(繰り上げ返済しなかった場合よりも、16か月返済期間が短縮されました)

ローン残高は以下の様に減っていきます。

30年後(360か月後)に繰り上げ返済した場合

返済総額: 約4,060万円

支払利息: 約1,060万円

(繰り上げ返済しなかった場合よりも、約110万円支払い利息が少なくなりました)

返済期間: 409か月

(繰り上げ返済しなかった場合よりも、11か月返済期間が短縮されました)

ローン残高は以下の様に減っていきます。

以上を整理すると、こんな表になります。

まとめ:100万円の繰り上げ返済の試算で分かったこと

繰り上げ返済は、早期に行った方が

- 同じ金額でも返済総額(支払利息額)の削減効果が大きい

- 期間の短縮効果が大きい

ということですね。

注意点:住宅ローンの繰り上げ返済は計画的に(無理は禁物)

繰り上げ返済すると、確かに利息の負担が減り繰る分総支払額を減らすことができます。

また、(契約条件にもよりますが)ローンの返済期間の短縮も可能です。

であれば、積極的に「繰り上げ返済をしよう」と考えるのは早計です。

上げ返済するということは、手元のキャッシュ(現金)がなくなるということです。

そうなると想定外の支出に対応ができなくなります。

なので、

“(お金の)ご利用は計画的に”

の一方で、

“繰り上げ返済も計画的に”

ですね。

なお、繰り上げ返済について、金融機関によっては、

- 手数料が掛かる

- ローン返済開始後一定期間は繰り上げ返済ができない

といった条件が付帯されていますので、よくご確認ください。

この記事を読んだ人はこんな記事も読んでいます

スポンサードリンク